Onboarding digital: como funciona uma das principais tendências no setor financeiro

No mercado financeiro, a experiência do cliente começa muito antes do uso efetivo de um serviço — ela se inicia no processo de onboarding. Transformar essa etapa em algo simples, seguro e eficiente é essencial para conquistar novos clientes e usuários. O onboarding digital não se limita a facilitar a abertura de contas para quem ainda não é cliente, mas também otimiza processos relacionados à aquisição de usuários, contratação de serviços e atualização de dados.

Com a digitalização, instituições financeiras podem oferecer uma experiência mais ágil e intuitiva, eliminando barreiras burocráticas e criando uma jornada inicial que inspira confiança e fidelidade.

Mesmo com o avanço da transformação digital nos últimos anos, mais de 34 milhões de brasileiros não têm acesso a bancos no país. Com o uso de tecnologias, bancos e instituições financeiras têm, então, a oportunidade de atrair e fidelizar esses potenciais clientes.

Continue a leitura para compreender melhor como funciona o onboarding digital e quais são as vantagens para organizações do setor financeiro.

O que é onboarding digital?

Em um mundo cada vez mais conectado, as empresas buscam formas de tornar suas operações mais rápidas e práticas. No mercado financeiro, isso é ainda mais crucial, dado o alto volume de cadastros e a complexidade das regulamentações. O onboarding digital surge como a resposta ideal, transformando um processo tradicionalmente burocrático em uma experiência simples, eficiente e acessível, tanto para empresas quanto para seus clientes.

O onboarding digital é o processo de integração de novos clientes ou usuários a um serviço ou produto de forma totalmente online. No contexto das instituições financeiras, o conceito se aplica a diversos processos, como abertura de contas e contratação de produtos e serviços pela internet — como empréstimos —, e viabiliza a ampliação da carteira de clientes e o aumento da receita. Para isso, soluções inteligentes com Inteligência Artificial (IA) e machine learning (ML), por exemplo, são utilizadas na identificação de documentos, reconhecimento facial e verificação de dados. Dessa forma, os clientes podem abrir contas bancárias, solicitar empréstimos ou contratar serviços financeiros diretamente de seus dispositivos.

Como funciona o onboarding digital?

Para atender o aumento da demanda de abertura de contas e solicitações de serviços pela internet, instituições financeiras precisam investir em tecnologias com recursos para validar informações de documentos automaticamente e checar perfis de forma rápida, segura e eficiente.

O envio de dados e documentos, os processos de análise e de conferência devem ser realizados por meio de aplicativos móveis, tablets ou até mesmo pelo computador. E é o cliente quem inicia o processo ao enviar os documentos solicitados para a adesão do serviço ou produto em questão, pelo app ou site do banco.

Mas é fundamental investir em plataformas robustas e personalizáveis. Isso irá garantir que o processo de onboarding digital seja realizado em consonância com seus padrões e necessidades e em conformidade com a Lei Geral de Proteção de Dados Pessoais (LGPD). Isso é muito importante para a adesão ao Open Banking e para evitar ações fraudulentas — como a fraude documental — e perdas financeiras.

Confira como a tecnologia atua em 5 etapas principais do onboarding digital:

Motores cognitivos, como o Computer Vision, são utilizados para classificar e checar se as selfies enviadas pelos clientes não apresentam nenhuma irregularidade — olhar desviado ou uma segunda pessoa na imagem, por exemplo. A solução Facematch, por sua vez, compara vários pontos da selfie com a fotografia do documento para comprovar a identidade do solicitante. A foto de si mesmo — selfie — é realizada com apoio de orientações guiadas da própria plataforma.

Ao enviar documentos pelo app ou site, eles precisam estar legíveis e não podem estar cortados nem rasgados. A tecnologia também tem a capacidade de reconhecer esses desvios e reprovar a solicitação caso os requisitos mínimos não sejam atendidos. O recurso Reconhecimento Ótico de Caracteres (OCR) transforma as imagens em texto para extrair as informações dos documentos enviados e preencher automaticamente os formulários.

Com uso de motor de regras e outras tecnologias, uma série de critérios para validações automáticas são determinadas, como preenchimento correto de formulário, documentos faltantes, erros, incoerências, validades, entre outros. Se tudo estiver em conformidade, o kit do cliente é aceito. Caso contrário, as pendências são notificadas no sistema da instituição financeira.

É fundamental consultar o histórico de crédito, bureau e outras instituições financeiras para avaliar se realmente é adequado aceitar a solicitação do cliente. Isso faz parte do Know Your Customer (KYC), conceito que prevê a aplicação de uma série de padrões e procedimentos para estabelecer a identidade do cliente, rastrear e compreender seu comportamento e classificar seu perfil de risco para, assim, combater e prevenir ações ilegais, como fraudes, corrupção e lavagem de dinheiro. Desde a primeira etapa é recomendado atender o KYC para conhecer seu cliente.

Todo o processo pode ser concluído em apenas alguns segundos, com aprovação, pendenciamento ou reprovação da solicitação do cliente. A formalização de um novo acordo pode ser feita também pela internet. A assinatura eletrônica de documentos está disponível nas melhores plataformas do mercado.

Não há intervenção humana no onboarding digital?

O tratamento humano entra apenas nas exceções de cada etapa do processo de onboarding digital. Tudo aquilo que os robôs não conseguiram processar ou que gerou dúvida, um ser humano pode fazer a análise individualmente. O que permite que a instituição conte com os colaboradores mais seniores que podem, então, utilizar sua experiência no setor financeiro de forma mais estratégica e eficaz.

Benefícios do onboarding digital

Adotar o onboarding digital não é apenas uma tendência, mas uma estratégia indispensável para instituições financeiras que buscam competitividade. Mais do que digitalizar o cadastro, essa prática oferece uma série de vantagens que impactam desde a experiência do cliente até os resultados financeiros. Descubra a seguir os principais benefícios dessa inovação:

Agilidade no cadastro

Onboarding digital reduz drasticamente o tempo necessário para integrar novos clientes. Em vez de semanas, o processo pode ser concluído em minutos, permitindo uma rápida entrada em operações financeiras.

Melhor experiência do cliente

Ao eliminar etapas presenciais e oferecer uma interface intuitiva, o onboarding digital melhora a satisfação dos usuários. Isso é crucial em um mercado onde a experiência do cliente é um diferencial competitivo.

Redução de custos operacionais

A automação reduz a necessidade de processos manuais, economizando recursos e diminuindo erros. Além disso, elimina custos associados a deslocamentos e papelada.

Maior segurança

Com o uso de tecnologias como blockchain e biometria, o onboarding digital oferece um nível de segurança superior, protegendo contra fraudes e garantindo conformidade regulatória.

Escalabilidade

Instituições financeiras podem atender a um número maior de clientes, independentemente de sua localização, sem comprometer a qualidade do serviço.

Ferramentas de onboarding digital

Para que o onboarding digital seja realmente eficiente, é fundamental contar com as ferramentas certas. Elas garantem segurança, praticidade e automação, criando um processo fluido e sem atritos. Com tantas opções disponíveis, saber quais tecnologias fazem a diferença é essencial para construir uma jornada de integração impecável para os clientes.

- Plataformas de autenticação de identidade: Ferramentas como IDnow ou Jumio permitem validação de identidade em tempo real, utilizando reconhecimento facial e leitura de documentos.

- Assinatura digital: Soluções como DocuSign e Adobe Sign eliminam a necessidade de assinaturas físicas, acelerando a aprovação de contratos.

- Análise automatizada de documentos: Ferramentas como OCR (Reconhecimento Óptico de Caracteres) analisam documentos como RG e comprovantes de residência de forma instantânea, reduzindo erros humanos.

- Integração com sistemas de compliance: Softwares como Veriff ajudam a cumprir regulamentações financeiras, verificando dados contra listas de sanções e padrões de “Conheça Seu Cliente” (KYC).

- Automação de processos: Soluções como BPMS (Business Process Management Systems) estruturam e automatizam fluxos de onboarding, oferecendo maior controle e visibilidade.

Como fazer um onboarding digital para instituições financeiras

Embora o onboarding digital seja uma prática valiosa, sua implementação no mercado financeiro exige atenção a detalhes específicos. Desde a personalização da experiência do cliente até o cumprimento de normas rigorosas de compliance, cada etapa precisa ser planejada com cuidado. Veja como estruturar um processo eficiente, seguro e capaz de atender às expectativas dos usuários e exigências do setor.

- Entenda seu público: cada instituição tem um perfil de cliente único. Compreender as expectativas e necessidades de seus usuários é o primeiro passo para um onboarding eficiente.

- Priorize a segurança: no setor financeiro, segurança é essencial. Invista em ferramentas de verificação de identidade, autenticação de dois fatores e certificações de segurança.

- Personalize a jornada do cliente: ofereça uma experiência adaptada a cada perfil, utilizando tecnologias de análise de dados para prever necessidades e sugerir serviços personalizados.

- Garanta a conformidade regulatória: atenda às exigências de órgãos reguladores, como o Banco Central e a Lei Geral de Proteção de Dados (LGPD), para evitar multas e garantir a confiança do cliente.

- Automatize processos repetitivos: reduza a intervenção humana em tarefas rotineiras, como análise de documentos e validação de dados, utilizando plataformas de automação.

- Integre canais de atendimento: ofereça uma experiência omnichannel, permitindo que o cliente inicie o cadastro em um canal e finalize em outro, como app ou website.

- Teste e otimize continuamente: monitore métricas como taxa de conversão e tempo de onboarding, ajustando fluxos para garantir uma experiência fluida e eficiente.

Onboarding digital no relacionamento com clientes

Onboarding digital é a realização do processo inicial de captação de novos clientes ou de atualização de clientes ativos da instituição para obtenção de novos produtos ou serviços de forma digital, utilizando a tecnologia para facilitar e agilizar cada etapa do processo.

Diferentemente de outros tipos de integração do cliente, como o método mais convencional — aquele em que o cliente precisa se deslocar até a agência para obter um serviço — e o semi-digital — onde o cliente consegue preencher documentos eletrônicos para adquirir determinado produto, mas ainda precisa entregá-los na instituição —, o onboarding digital é um processo totalmente digitalizado e online. Os clientes acessam uma única plataforma pela internet e não precisam ir até uma agência, podendo, dessa maneira, se tornar clientes ou adquirir produtos e serviços financeiros de forma remota.

Portanto, a digitalização do processo de entrada torna o relacionamento com clientes mais fluido, especialmente quando combinada com a automação inteligente, uma vez que as atividades repetitivas e manuais passam então a ser executadas por máquinas, e os humanos podem se concentrar apenas nas funções mais estratégicas.

Assim, ao invés de checar 34 regras para um crédito consignado, por exemplo, o colaborador verifica apenas 2 ou 3, que são as exceções não validadas pela tecnologia.

Tendência de mercado

O onboarding digital e a automação de back office no setor financeiro têm sido fundamentais para o aumento exponencial das taxas de conversão de novos clientes. Além disso, esse novo formato também protege os clientes contra fraudes — pois as tecnologias utilizadas atendem aos mais rígidos padrões de segurança — e atende a uma demanda crescente por experiências de consumo online, principalmente via smartphone.

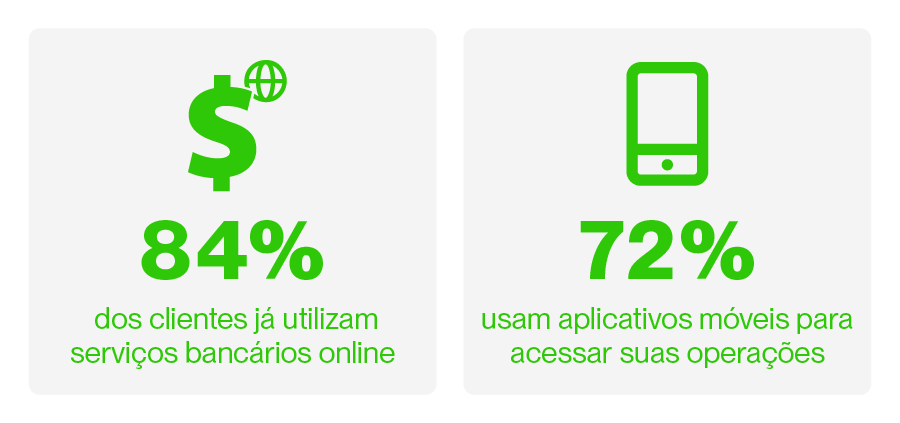

De acordo com a pesquisa Perspectivas da Indústria Bancária 2022, da Deloitte, a grande maioria das pessoas que se tornam clientes de instituições financeiras estão preparadas para engajar ainda mais com os canais bancários:

Não por acaso, as instituições financeiras estão investindo em canais digitais. Segundo a Pesquisa Febraban de Tecnologia Bancária 2022 – Vol. 1 Tendências em Tecnologia, 91% das organizações decidiram alavancar o investimento em soluções digitais como principal meio de relacionamento e estratégia para entrega de uma melhor experiência ao cliente.

Exemplos de onboarding digital no setor financeiro

Além de ser extremamente positivo para o setor financeiro, que se torna muito mais apto a responder bem às imprevisibilidade do mercado, a adoção do onboarding digital agiliza processos. Facilitando operações frequentes no dia a dia de bancos e instituições, otimizando recursos e a experiência do cliente.

Veja onde o onboarding digital pode ser aplicado:

Abertura de conta

Com o onboarding digital é possível abrir uma conta em um prazo extremamente mais curto se comparado aos processos manuais. Essa operação pode ser realizada em poucos segundos para pessoas físicas ou poucos minutos para pessoas jurídicas.

Solicitação e aprovação de crédito

Se antes do onboarding digital ter um crédito aprovado era um processo demorado, com esse recurso o cliente pode ter a resposta do seu pedido de empréstimo em um prazo bem curto. A automação da esteira de crédito torna esse processo mais eficiente, contribuindo para a redução dos gastos operacionais, aumento da produtividade dos colaboradores, diminuição das fraudes e personalização do atendimento ao cliente.

Liberação de cartão

Esse é mais um exemplo de processo interno otimizado pelo onboarding digital. Por se tratar de uma análise de perfil de compra e outros quesitos, é possível substituir os processos manuais pela tecnologia. Possibilitando que a adesão de novos clientes em serviços como o cartão de crédito, possam ser executados com agilidade e segurança, sem requerer a presença do solicitante a uma agência.

Por que investir no onboarding digital pode ser um diferencial?

Intuitivo e fácil de usar, o onboarding digital é uma solução que desburocratiza e descomplica processos, tornando-se mais imediatos e fluidos. Suas etapas atribuem maior segurança às operações realizadas. A validade de identidade do cliente, por exemplo, é feita em poucos segundos, pois as tecnologias com IA e ML atuam em tempo real.

Ainda há benefícios relacionados ao aumento da lucratividade, escalabilidade e melhora na experiência do cliente.

Veja, a seguir, 3 razões para investir no onboarding digital:

Aumento da taxa de conversão de novos clientes

Se a maior parte (65%) dos brasileiros preferem abrir conta pela internet, implantar o onboarding digital é uma ótima estratégia para sua instituição. Não é mais preciso se deslocar até uma instituição para solicitar um empréstimo, nem se preocupar em lidar com documentos impressos. Tudo é feito digitalmente em um intervalo de tempo curto. Por isso, às instituições que incorporam a tecnologia para aquisição de clientes, veem a sua taxa de conversão crescer exponencialmente.

Mais segurança a processos e dados

O onboarding digital protege clientes e instituições contra fraudes, pois a tecnologia está em conformidade com rigorosos padrões de segurança de identificação e de dados. O uso da tecnologia dereconhecimento facial, por exemplo, proporciona mais segurança às operações de autenticação, assim como maior comodidade aos usuários. Soluções como Computer Vision permitem a consulta de informações sobre os clientes para avaliar riscos e evitar o fechamento de um mau negócio.

Melhoria na experiência do cliente

Centralizar as estratégias de negócio no cliente é pré-requisito para empresas de qualquer setor. Garantir a experiência mais positiva possível pode ser decisivo para a sustentabilidade de um negócio. O processo de onboarding digital é personalizável e eficiente. Seu cliente não precisa de muito tempo para fazer um cadastro ou iniciar a solicitação de um empréstimo, já que tudo isso pode ser feito em apenas alguns cliques através de um smartphone. Lembre-se de que as pessoas querem resolver questões rapidamente e com segurança garantida.

Redução de custos

É claro que o onboarding digital custa tempo e dinheiro, mas os métodos tradicionais envolvem um volume considerável de papel impresso, além de processos manuais onerosos, como a própria assinatura e reconhecimento de firma. Os colaboradores também precisam dedicar mais tempo às atividades operacionais, exigindo dos clientes muita paciência para aguardar uma resposta às suas solicitações — o que, muitas vezes, os faz correr para a concorrência. O onboarding digital e a automação inteligente otimizam recursos e ainda aumentam as fontes de receita.

Plataforma de onboarding digital da Stoque

Ao implementar o onboarding digital, sua empresa irá aperfeiçoar o relacionamento com os clientes, dando-lhes uma vantagem sobre seus concorrentes que ainda estão executando processos mais obsoletos. A digitalização de processos e o uso de tecnologias inteligentes cria uma cultura consistente e confiável, favorecendo a atração e fidelização de novos clientes.

A solução de onboarding digital da Stoque transforma o processo de integração de novos clientes em instituições financeiras, tornando-o mais ágil, seguro e eficiente. Utilizando tecnologias avançadas como captura móvel de selfies e documentos, extração de dados via OCR, análise de semelhança facial (Facematch) e visão computacional, a plataforma realiza validações em segundos, garantindo uma experiência fluida e sem burocracia para o usuário.

Além disso, o processo pode ser 100% digital ou contar com intervenções humanas para validações de exceções, assegurando precisão e conformidade. Essa abordagem não só reduz custos operacionais, mas também aumenta a taxa de conversão de novos clientes, oferecendo uma vantagem competitiva significativa no mercado financeiro.

Quer saber como a Stoque pode otimizar seu processo de onboarding? Fale com um de nossos especialista e conheça nossa solução.