Blog

Ganhar escala ou perder mercado? Como conduzir com sucesso a jornada de escalabilidade

4 min para ler

Postado em 20/05/2022 - Atualizado em: 26/01/2023

Em um cenário de mudanças aceleradas, as instituições têm se esforçado para aprimorar seus modelos operacionais, migrando seus recursos humanos para um modelo remoto ou híbrido e investindo em novas tecnologias digitais para atender às rápidas mudanças nas preferências dos clientes.

A inovação replicável e escalável na forma de criar novos negócios ou ampliar existentes, se tornou inevitável, e empresas estabelecidas no mercado estão seguindo o modelo de crescimento de startups, investindo em ganhos de escala através da tecnologia.

Fato é que, à medida que as empresas começam a experimentar incrementos digitais em suas operações, por meio da automação como serviço ou pela inteligência artificial, se deparam com uma verdade: transformar-se digitalmente exige mais do que apenas desenvolver soluções tecnológicas e plugá-las na operação. Para alcançar seu máximo potencial, as tecnologias precisam ser integradas à processos para serem redefinidas e simplificadas, e a pessoas, para orquestrar os seres humanos e as máquinas, ampliando a capacidade operacional de forma integrada e sequenciada, visando novas fontes de receita, reduzindo custos e melhorando a experiência do cliente.

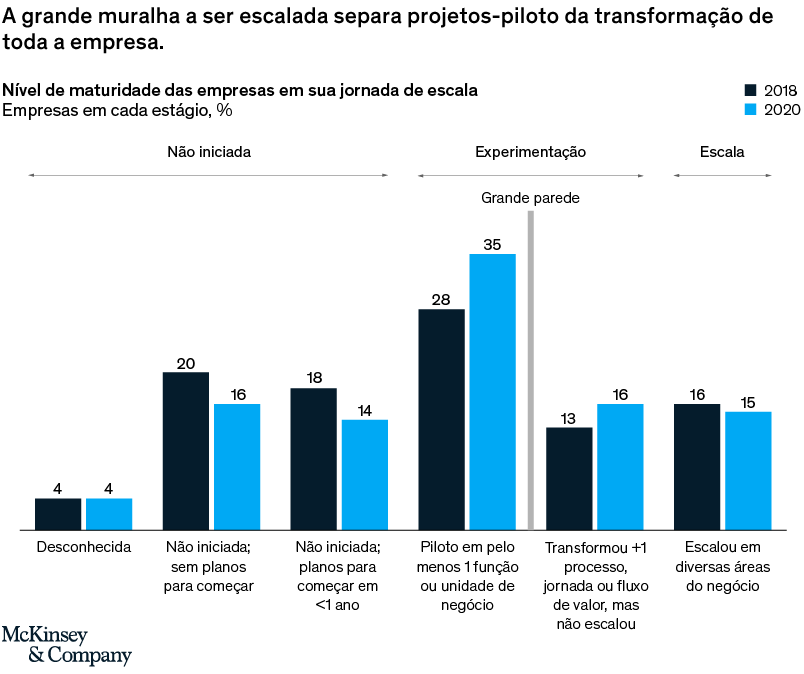

Segundo pesquisa da Mckinsey, realizada com mais de mil empresas, ainda que muitas organizações estejam investindo em transformação digital para gerar escala, ainda são poucas as que obtiveram êxito. Os motivos para a alta taxa de fracasso são vários, entre eles, a desconsideração do fator humano na jornada.

O sucesso da operação em escala: pessoas + processos + tecnologia

Veja o case a seguir: uma instituição financeira líder no mercado de crédito, precisava aumentar sua capacidade operacional de processamento na formalização e validação das concessões de crédito para abarcar uma demanda nova e em alto volume, advinda da aprovação da margem consignável anual.

O crédito consignado, é um crédito pessoal que é usado para pagamento de produtos e serviços do comércio. As parcelas são cobradas diretamente do contracheque ou benefício do INSS, por isso, esse tipo de crédito é mais comum para pessoas beneficiárias do INSS, funcionários públicos, aposentados e pensionistas, porque tem mais garantia. No entanto, por ser descontado direto do salário ou aposentadoria, a renda da pessoa acaba ficando comprometida antes mesmo do recebimento do dinheiro. E é aí que entra a margem consignável.

A margem consignável é o limite de desconto na folha de pagamento do empréstimo consignado. A porcentagem define o quanto do seu salário pode ser comprometido com o pagamento das parcelas do empréstimo.

Até dezembro de 2021, os aposentados e pensionistas podiam comprometer até 40% do seu salário líquido. Em janeiro de 2022, a margem consignada caiu para 35%. Só que, em março de 2022, o governo voltou a aumentar o limite da renda líquida para contrato de novos empréstimos para 40%. Sendo 35% para empréstimo pessoal e 5% para saques e despesas com cartão de crédito consignado.

Outra mudança, é que além dos beneficiários já mencionados, o governo também autorizou as pessoas que participam do Programa Auxílio Brasil e Benefício de Prestação Continuada (BCP), a possibilidade de acessar essa mobilidade de empréstimo. No final do primeiro trimestre de 2022, o Auxílio Brasil contemplava 18 milhões de famílias.

Como nos preparamos para escalar a operação em 712% da noite para o dia

Com todos os fatores evidenciados acima, era natural que em março de 2022 os bancos recebessem um número de propostas de crédito maior do que esperado. E num mercado com a concorrência acirrada como este, quem estivesse mais preparado, conseguiria conceder mais crédito, com mais rapidez e oferecendo uma boa experiência ao cliente.

Só de fevereiro a março deste ano, o banco protagonista desse case registrou um aumento de 712% no número de propostas recebidas, tendo que escalar sua operação da noite para o dia. E como eles conseguiram?

Incorporamos soluções de automação inteligente e cognitiva para potencializar o talento humano e escalar a operação. Após a aprovação da margem consignável, a previsão do volume de propostas era aumentar em mais de 10 vezes o número de formalizações executadas no mês.

Para dar conta desse novo volume, sem automação, seria necessário contratar centenas de pessoas. Com o processo automatizado, trouxemos muito menos gente e escalamos a operação para outro patamar em apenas 3 dias. Utilizando a extração de dados via OCR, Facematch com Inteligência Artificial, RPA, Computer Vision e Motor de Regras na operação, 65% das propostas são feitas de forma automática, e sem perder a qualidade. Em todo ano de 2022, atingimos mais de 97% em acertos na performance operacional.

Veja o processo no vídeo a seguir:

Nossa solução integra tecnologia, pessoas e processos para orquestrar toda a esteira de crédito e otimizar o processo de análise e formalização. Através da automação do processo, propostas são formalizadas em minutos. Um investimento de alto impacto e baixo esforço que garante mais agilidade e visibilidade aos processos, maior eficiência operacional e otimização de custos além de mais segurança e escalabilidade aliados a uma experiência mais fluida, rápida e digital para os clientes.

Com um número reduzido de pessoas na operação da esteira de crédito, conseguimos entregar mais de 50 mil contratos em apenas um dia, sendo que 86% das propostas foram feitas em apenas 8 horas.

Stoque: Integrando tecnologia, pessoas e processos e pronta pra escalar sua operação

A Stoque está desde 2014 no mercado de crédito brasileiro. Somos especialistas em automação de processos de back office para instituições financeiras, com destaque para processos de crédito, sintonizados com um mercado que não para de evoluir.

Entre em contato com a Stoque e se prepare para dar este salto de crescimento.

Posts relacionados

Onboarding Digital para Bancos: entenda a importância e as vantagens

O onboarding digital para bancos tem transformado a maneira como as instituições financeiras interagem com […]

Leia maisComo a Stoque ajuda a acelerar os processos da empresa com BPaaS

Acelerar os processos da empresa é uma tomada de decisão de extrema importância para expansão […]

Leia maisRedução de custos na operação bancária: Como a Stoque pode ajudar

Cada vez mais vemos a crescente concorrência no setor bancário. E, para que as instituições […]

Leia mais