Blog

Automação de crédito imobiliário: como a tecnologia pode acelerar processos?

5 min para ler

Postado em 18/10/2022 - Atualizado em: 23/01/2023

A demanda por empréstimo no Brasil continua em alta, e uma grande parcela das pessoas físicas e jurídicas que o solicitam estão investindo em terrenos ou imóveis. Para aproveitar essa oportunidade, bancos e instituições financeiras precisam avançar na digitalização. Com menos papelada, a contratação digital deve se consolidar no país. Investir na automação de crédito imobiliário é a melhor estratégia para acompanhar essa tendência e manter sua organização competitiva no mercado.

Neste artigo, saiba como a tecnologia pode acelerar processos e tornar sua concessão de crédito imobiliário totalmente digital, reduzir o tempo de formalização e a rejeição indevida de pedidos de empréstimo.

Sua organização pode ser considerada digital? Essa resposta pode dizer muito sobre a eficiência dos seus processos. Resposta ao nosso Quiz e descubra:

Quiz: seu banco é realmente digital?

Transformação digital no setor financeiro: processos mais eficientes e seguros

A transformação digital no setor financeiro ganhou impulso durante a pandemia, quando os bancos começaram a oferecer aos seus clientes opções para cotação, simulação e aprovação do crédito, assim como o envio de alguns documentos pela internet.

Mas já é possível avançar na digitalização para integrar os clientes e usuários com mais facilidade e segurança, e tornar a jornada de concessão de crédito 100% remota. Através do onboarding digital, sua instituição permite não só a abertura online de contas, como também a solicitação de empréstimos.

Como a tecnologia acelera a concessão de crédito

Para atender o aumento da procura por crédito imobiliário, é preciso investir em plataformas de automação com Inteligência Artificial (IA) e Automação Robótica de Processos (RPA). Essas tecnologias — alinhadas ao conceito de hiperautomação — podem otimizar até os processos mais complexos, evitar ações fraudulentas e acabar com a demora para a aprovação de um pedido de empréstimo. Afinal, são muitos os documentos a serem processados e muitos players envolvidos.

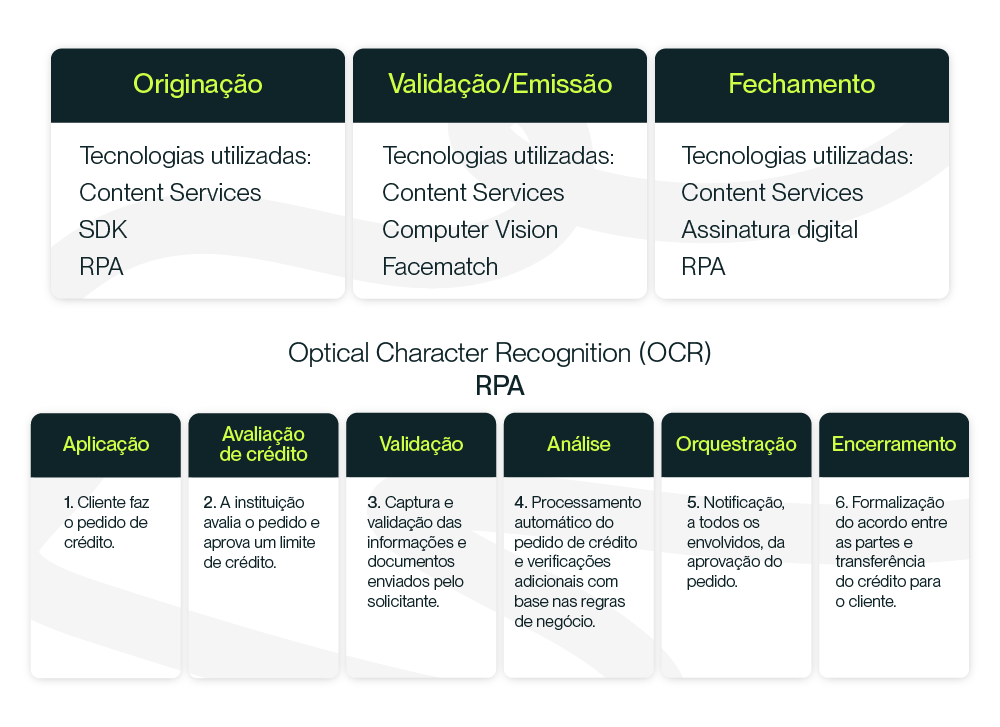

Veja como funciona a concessão de crédito em uma plataforma robusta:

Etapa 1: validação da identidade do solicitante

No processo de onboarding digital, o cliente envia documentos de identificação, como RG e uma selfie. Tecnologias com IA fazem a verificação de semelhança, classificação preditiva e detecção de irregularidades. Motores cognitivos também são aplicados para validar automaticamente a selfie e os documentos com base em regras pré-definidas.

Etapa 2: captura e extração de informações dos documentos enviados

É imprescindível garantir que os documentos enviados estão legíveis e não rasurados. Recursos de IA fazem o controle desses desvios e permitem a captura e extração de informações dos arquivos recebidos, assim como o preenchimento automático desses dados em formulários.

Etapa 3: verificação de dados

Todas as informações coletadas — sejam dos documentos enviados ou dos campos preenchidos pelo próprio cliente — precisam atender a certos critérios. O motor de regras do negócio e outras soluções inteligentes executam a verificação de forma automática, baseados em uma série de critérios. Isso elimina uma série de ruídos do processo e acelera a operação. Cerca de 15 a 20% dos pedidos de empréstimo são enviados para revisão indevidamente pelas equipes de back office, que está sujeita a erros devido às regras de negócios em constante mudança e ao processamento manual excessivo. Ao automatizar esse processo, há redução de erros, os chamados de call center, e a empresa consegue escalar a operação.

Os três passos acima, automatizados, já reduzem significativamente a principal causa de rejeição indevida de pedidos de empréstimo: informações incorretas e documentos insuficientes. Afinal, a solução de automação pode sinalizar ao solicitante quais documentos estão ausentes no processo, só permitindo criar uma solicitação real de empréstimo com todos os documentos imputados.

Etapa 4: verificações adicionais

É fundamental avaliar se o cliente é confiável e legítimo. É o processo que conhecemos como know your customer, que prevê a aplicação de procedimentos para atestar a identidade do cliente, rastrear e compreender seu comportamento, e definir seu perfil de risco.

Etapa 5: finalização do processo

Em uma plataforma de automação de crédito imobiliário, é possível concluir todo o processo em muito menos tempo, acelerando o deferimento ou indeferimento da solicitação do cliente. Caso o pedido de empréstimo seja aprovado, é possível formalizar o contrato também pela internet. Para isso, é preciso contar com a assinatura digital.

Por que investir na automação de crédito?

Sem automação uma instituição leva de 30 a 90 dias para aprovar um pedido de empréstimo imobiliário. Os sistemas, usuários e dados que suportam uma operação de crédito típica, normalmente são mal integrados e automatizados.

Acoplar tecnologia no processo promove redução de custos operacionais, erros humanos e de fraudes, personalização do atendimento e aumento da produtividade: com automação, bancos reduzem burocracia e agilizam concessões de crédito, melhorando a experiência dos clientes.

Sua instituição pode, ainda, reduzir o número de pedidos rejeitados devido a erros no preenchimento de informações ou insuficiência de documentos. O tempo de formalização se torna muito menor e a marcação incorreta de solicitações para revisão, também são minimizadas.

Investir numa plataforma de automação de crédito também é essencial para a sustentabilidade do seu negócio. A intenção de comprar imóvel subiu no Brasil, o que está levando ao crescimento do volume de pedidos de empréstimos imobiliários. A empresa que inova, está mais apta a atuar satisfatoriamente nesse mercado.

Conheça a evolução da automação:

[Infográfico] Hiperautomação: saiba o que é, como funciona e as vantagens

Stoque: sua parceira para automação de crédito imobiliário

Para garantir a eficiência na automação de crédito imobiliário, sua instituição deve dispor de uma plataforma com recursos que fomentem o aumento da produtividade, a melhoria da experiência dos seus clientes e colaboradores, visibilidade e controle de todos os processos e segurança de dados.

Há 20 anos, a Stoque desenvolve soluções para automação digital bancária. Nossa plataforma oferece recursos para simplificar processos de back, middle e front office.

Veja como funciona o processo avaliação de crédito imobiliário na solução da Stoque:

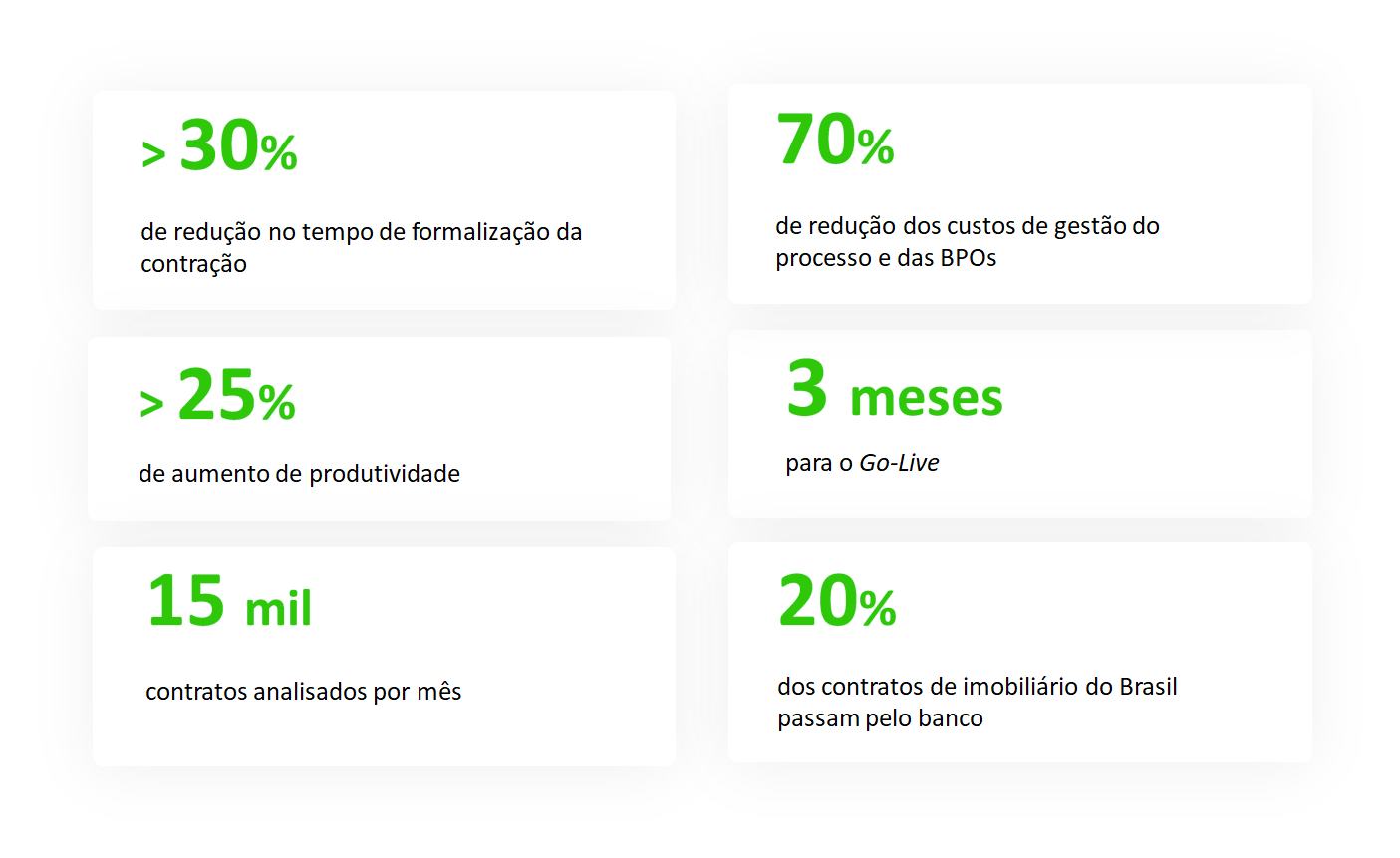

Em um grande banco de varejo, desenvolvemos uma plataforma digital com automação inteligente (RPA, Cognitive Capture e BPM) para suportar os processos de negócios relacionados a crédito imobiliário, focado na redução de custos, ganho de eficiência, elasticidade para sazonalidades e na gestão com visibilidade de diferentes fornecedores (BPOs). No cliente em questão obtivemos os seguintes resultados:

Impulsione os resultados do seu negócio com a Stoque! Os clientes que já utilizam nossa plataforma de automação digital de crédito estão obtendo ótimos benefícios, como:

- 20-30% de aumento no volume de propostas;

- 25-40% de redução de tempo;

- 15-25% de aumento de produtividade;

- 15-20% de redução de custo operacional;

- 15-20% de aumento de NPS.

Entre em contato e veja como podemos ajudá-lo a avançar na transformação digital.

Posts relacionados

Onboarding Digital para Bancos: entenda a importância e as vantagens

O onboarding digital para bancos tem transformado a maneira como as instituições financeiras interagem com […]

Leia maisComo a Stoque ajuda a acelerar os processos da empresa com BPaaS

Acelerar os processos da empresa é uma tomada de decisão de extrema importância para expansão […]

Leia maisRedução de custos na operação bancária: Como a Stoque pode ajudar

Cada vez mais vemos a crescente concorrência no setor bancário. E, para que as instituições […]

Leia mais